di Franco Mostacci

(scarica il documento in formato .pdf)

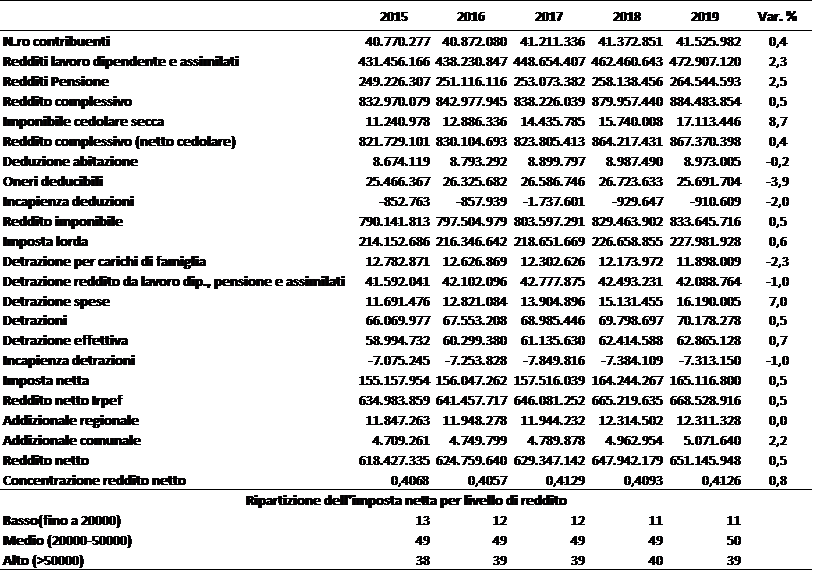

Sono 41,5 milioni i contribuenti che lo scorso anno hanno presentato la denuncia dei redditi delle persone fisiche (Irpef) per il 2019, lo 0,4% in più dell’anno precedente.

Le principali fonti di reddito sono il lavoro dipendente[1] e le pensioni[2]. Insieme rappresentano l’83,3% del reddito complessivo, l’1,4% in più del 2018. Entrambi risultano in diminuzione del 2,3% e del 2,5% rispettivamente.

Il reddito complessivo, al lordo dell’imponibile dei redditi soggetti a cedolare secca, è in leggero aumento nel 2019 (+0,5%). Dopo aver sottratto le deduzioni, il reddito imponibile (833,6 miliardi) risulta anch’esso in crescita di 0,5%. L’imposta lorda (228 miliardi) aumenta di 0,6%. Le detrazioni per carichi di famiglia diminuiscono di 275 milioni (-2,3%) proseguendo il trend degli anni precedenti, quelle sulla produzione del reddito perdono a loro volta 405 milioni (-1%), mentre continuano a crescere di oltre 1 miliardo le detrazioni per le spese sostenute (+7%). Le imposte nette pagate allo Stato per l’Irpef sono 165,1 miliardi (+0,5%), mentre il reddito netto, dopo aver sottratto anche le addizionali regionali e comunali è di 651,1 miliardi (+0,5%).

Redditi delle persone fisiche, Anni 2015-2019 (migliaia di euro e variazione percentuale annuale)

Fonte: Elaborazioni su dati Ministero dell’Economia e Finanze – Dichiarazione dei redditi Irpef

Se un individuo ha deduzioni inferiori al reddito imponibile non può usufruirne: l’incapienza sulle deduzioni nel 2019 è di poco inferiore al miliardo, il 2% in meno che nel 2018. Parimenti, se la detrazione eccede l’imposta da pagare, anche questa va perduta: l’incapienza sulle detrazioni è di 7,3 miliardi, una cifra considerevole, anche se inferiore all’anno precedente (-1%). L’imposta negativa – intesa come l’insieme di deduzioni e detrazioni che lo Stato non restituisce ai contribuenti più poveri – ammonta nel 2019 a 8,2 miliardi di euro.

La concentrazione del reddito netto nel 2019 è di 0,4126 torna ad aumentare rispetto al 2018 e si riporta ai livelli del 2017, che però presentava un’anomala presenza di redditi negativi[3]. La progressiva maggiore concentrazione dei redditi è confermata anche dalla quota di imposta netta sui redditi superiori a 50 mila euro (39,4%) a scapito di quelli inferiori ai 20 mila euro (10,8%).

I dati aggregati non consentono di cogliere le disuguaglianze del sistema tributario, che acquistano, invece, maggiore evidenza quando si considerano le spese fiscali[4].

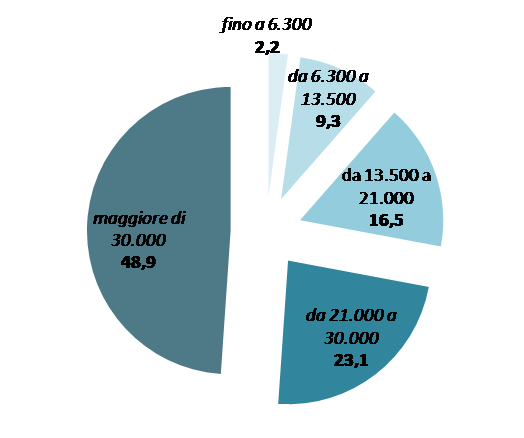

Distribuzione del reddito complessivo delle persone fisiche per quinti di contribuenti, Anno 2019 (soglie lorde in € (*), valori percentuali)

Fonte: Elaborazioni su dati Ministero dell’Economia e Finanze – Dichiarazione dei redditi Irpef – (*) I limiti delle soglie sono approssimati

Fonte: Elaborazioni su dati Ministero dell’Economia e Finanze – Dichiarazione dei redditi Irpef – (*) I limiti delle soglie sono approssimati

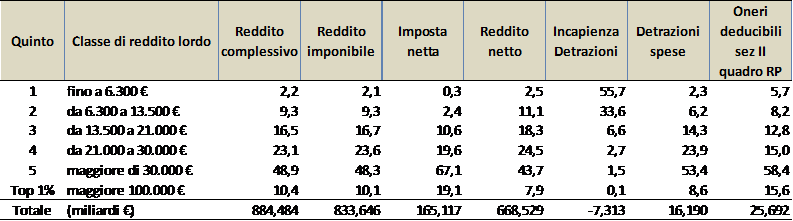

Il quinto di contribuenti meno abbienti, con un reddito annuo lordo fino a circa 6.300 euro, totalizza appena il 2,2% del reddito complessivo (era il 2,4% nel 2018). Le quote crescono all’aumentare dei redditi e al quinto più ricco, con redditi superiori ai 30 mila euro, spetta quasi la metà della torta. Nell’1% di contribuenti con redditi superiori ai 100 mila euro si concentra il 10,4% del reddito totale (invariato rispetto allo scorso anno).

Se si considera il reddito al netto delle imposte pagate, che gravano maggiormente sui redditi più elevati, la situazione si riequilibra lievemente. L’ammontare totale del reddito disponibile posseduto dal 20 per cento più ricco della popolazione è 17,5 volte quello del 20 per cento più povero (rapporto interquintilico).

Distribuzione dei redditi delle persone fisiche per quinti di contribuenti(*), Anno 2019 (valori percentuali)

Fonte: Elaborazioni su dati Ministero dell’Economia e Finanze – Dichiarazione dei redditi Irpef – (*) I limiti delle soglie sono approssimati

Fonte: Elaborazioni su dati Ministero dell’Economia e Finanze – Dichiarazione dei redditi Irpef – (*) I limiti delle soglie sono approssimati

L’1% dei contribuenti più ricchi possiede il 7,9% del reddito disponibile, pari ad oltre 53 miliardi di euro. Se, modificando la curva degli scaglioni e delle aliquote Irpef, si prelevasse il 2% di tasse in più ai redditi lordi superiori ai 100 mila euro annui, si potrebbe recuperare più di un miliardo di euro, da utilizzare per misure redistributive.

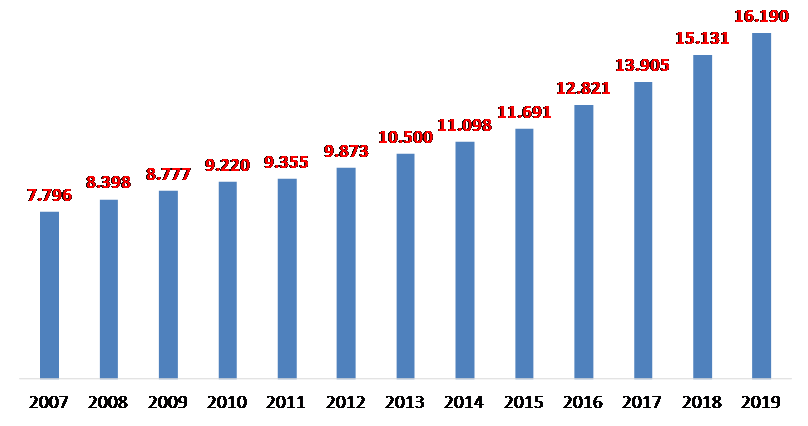

Ammontare delle detrazioni per spese nelle dichiarazioni dei redditi delle persone fisiche, Anni 2007-2019 (milioni di euro)

Fonte: Elaborazioni su dati Ministero dell’Economia e Finanze – Dichiarazione dei redditi Irpef

Fonte: Elaborazioni su dati Ministero dell’Economia e Finanze – Dichiarazione dei redditi Irpef

L’ammontare delle spese portate in detrazione nelle dichiarazioni dei redditi delle persone fisiche è aumentato costantemente dal 2007 (poco meno di 8 miliardi di euro) al 2019 (più di 16 miliardi), avendo ormai superato le detrazioni per carichi familiari.

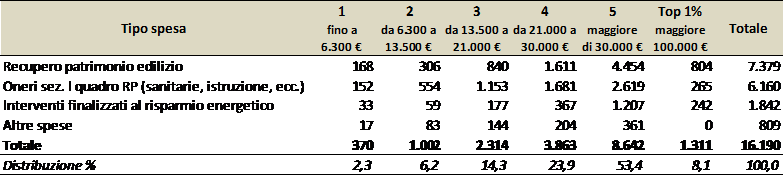

Distribuzione delle detrazioni lorde(*) dal reddito per quinti di contribuenti(**), Anno 2019 (milioni di euro)

Fonte: Elaborazioni su dati Ministero dell’Economia e Finanze – Dichiarazione dei redditi Irpef – (*) In caso di incapienza del reddito le detrazioni non si utilizzano – (**) I limiti delle soglie sono approssimati

Fonte: Elaborazioni su dati Ministero dell’Economia e Finanze – Dichiarazione dei redditi Irpef – (*) In caso di incapienza del reddito le detrazioni non si utilizzano – (**) I limiti delle soglie sono approssimati

La distribuzione delle detrazioni è decisamente sbilanciata a favore del quinto più ricco di contribuenti (oltre il 50%), un valore anche maggiore se si considera che l’incapienza colpisce maggiormente i ceti più deboli.

Gli interventi finalizzati al recupero del patrimonio edilizio valgono 7,7 miliardi (+10% rispetto al 2018) e quelli per il risparmio energetico 1,8 miliardi (+10%). Le spese sanitarie e a le altre tipologie previste dalla Sezione I del quadro RP del modello Unico consentono di detrarre dalle imposte 6 miliardi (+2%). Le altre spese detraibili consentono di risparmiare 800 milioni di euro (+16%).

Un’ipotesi di diversa tassazione finalizzata alla diminuzione delle disuguaglianze potrebbe riconsiderare il perimetro delle detrazioni sulle spese parzialmente rimborsabili (sanitarie, istruzione, donazioni liberali, ristrutturazione immobili, efficienza energetica, ecc.). Si potrebbe introdurre la regressività delle detrazioni rispetto al reddito (chi più ha meno detrae) e redistribuire le somme recuperate ai redditi più bassi, anche sotto forma di tassazione negativa.

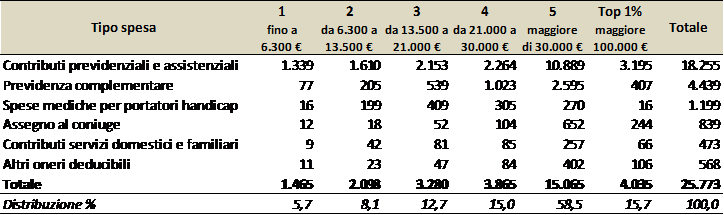

Distribuzione delle deduzioni lorde(*) dal reddito per quinti di contribuenti(**), Anno 2019 (milioni di euro)

Fonte: Elaborazioni su dati Ministero dell’Economia e Finanze – Dichiarazione dei redditi Irpef – (*) In caso di incapienza del reddito le deduzioni non si utilizzano – (**) I limiti delle soglie sono approssimati

Fonte: Elaborazioni su dati Ministero dell’Economia e Finanze – Dichiarazione dei redditi Irpef – (*) In caso di incapienza del reddito le deduzioni non si utilizzano – (**) I limiti delle soglie sono approssimati

Una situazione analoga si registra per le deduzioni dal reddito, la cui principale componente è rappresentata dai contributi previdenziali e assistenziali (circa 18 miliardi di euro) e dalla previdenza complementare (4,4 miliardi, in crescita del 22% rispetto al 2018). Anche in questo caso si potrebbero introdurre correttivi alla deducibilità inversamente proporzionali al reddito.

I possessori di reddito superiore a 100 mila euro lordi (top 1%), possono contare su 5,3 miliardi di euro tra deduzioni e detrazioni, che riducono l’imposta pagata.

Una manovra redistributiva che spostasse alcuni miliardi di euro dai contribuenti più ricchi verso i meno abbienti, consentirebbe di ridurre l’intensità di povertà assoluta della popolazione, senza ricorrere a risorse aggiuntive, con un effetto di spinta ai consumi aggregati, visto che la propensione a spendere diminuisce con l’aumentare del reddito.

______________________________________

[1] I lavoratori dipendenti sono 22,5 milioni (+240 mila unità); il reddito medio pro capite lordo è passato da 20.817 euro a 21.056 euro (+1,1%).

[2] I pensionati sono 14,5 milioni (+28 mila unità); il reddito medio pro capite lordo è passato da 17.873 euro a 18.293 euro (+2,4%).

[3] I redditi negativi, ovvero la temporanea eccedenza dei costi sui ricavi, sono esclusi dal calcolo della concentrazione.

[4] Le spese fiscali sono le mancate entrate per lo Stato, derivanti dall’insieme di esenzioni, esclusioni, riduzioni dell’imponibile o dell’imposta ovvero regimi di favore, previsti da disposizioni normative vigenti, che possono interessare l’intera platea dei contribuenti o solo alcune categorie che possiedono determinate caratteristiche. Presso il Ministero dell’Economia e delle Finanze è costituita un’apposita Commissione che redige un Rapporto annuale. La Commissione ha ritenuto di non qualificare come spese fiscali le detrazioni per spese di produzione del reddito da lavoro dipendente, pensioni e redditi assimilati, né quelle per familiari a carico, in quanto costituiscono parte integrante del sistema di scaglioni e aliquote in cui si articola l’Irpef, come pure sono escluse le imposte sostitutive sui redditi da capitale e le deduzioni per contributi previdenziali e previdenza complementare.